刘强东7000字长文怼上马云的新零售

新零售真的火起来了,标志性的事件是大佬们开始抢夺对概念定义的话语权。

为了解释这个例子,我们简化场景如下。

假设一家企业投资的一台机器能将人迅速从A运往B。这台机器价值不菲,购价1.6亿美金,具备年运输10万人次的能力,4年的使用寿命。每次运费收取1000美元,投入的燃料需450美元,其它人工等成本需50美元。

假设生意不错,产能完全率达100%,1年能运输10万次。扣除掉折旧等经营支出后,一年能挣1000万美金,10%的销售净利润率。公司的首要目标是盈利,所以公司决定投入更多的资本去扩大销售规模,从第2年-第4年增加更多的设备。

下表是第一个四年的损益表(单位:千元):

很令人吃惊吧,收益有100%的复合增长率,总计1.5亿净利润。但是如果只看这张损益表,那投资者未免太草率了。

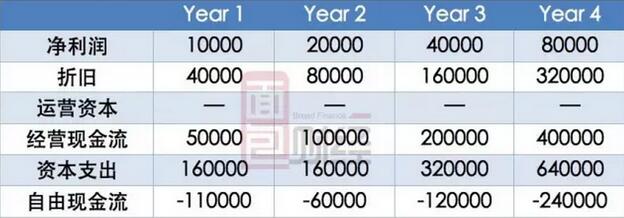

现金流量表说的是一个不一样的故事。同样的4年时间,运输业务累计产生了负5.3亿自由现金流。

下表是第一个四年的现金流量表(单位:千元):

市场里当然有收益与现金流接近的商业模式,但上述模型显示,不能仅看损益表就预测对股东价值的创造与损毁。

EBITDA同样也会误诊业务模式的健康情况。上述案例连续4年的EBITDA分别是5000万,1亿,2亿和4亿美金,同样是100%增长,但没有考虑产生现金流需要投入12.8亿美金的资本支出,我们只看到了故事的一部分,EBITDA也不是现金流。

如果我们改变增长率和购买机器的资本支出,现金流会恶化还是改善呢?

下表为敏感性分析(单位:千元):

完全相反的吧,从自由现金流角度看,业务增速越慢,现金流情况越好。当第一次资本支出投入到第一台机器上时,最理想的增速是产能100%被利用,然后停止增长。即使这样,只有1台机器,4年总计现金流也没有超过第一台机器的购价,并且现金流的净现值(假设用12%的贴现率)仍然是负的。

不幸的是,我们的配送业务也是有缺陷的。没有任何一个增长率能让这样的投资是有意义的。我们列举的案例既简单又清晰。投资者应该对经济规模做净现值分析,并决定是否要投资。尽管真实世界更难复杂,但收益与现金流的二元性一直存在。

- 最新报价

- 最新资讯

- 热门报价

- 1.(2022年08月25日)建设银行龙鼎金条今日多少钱一克

- 2.今日中行金条价格多少钱一克(2022年08月25日)

- 3.(2022年08月25日)建行纸白银价格最新行情查询

- 4.今日最新白银td价格走势查询(2022年08月25日)

- 5.最新铂金价格今天多少一克(2022年08月25日)

- 6.足金回收今天多少钱一克(2022年08月25日)

- 7.(2022年08月25日)狗年150克纪念金币价格多少

- 8.2019年熊猫金币价格多少钱一克(2022年08月25日)

- 9.今天周生生金条价格多少钱一克(2022年08月25日)

- 10.今日上海老庙金条价格多少钱(2022年08月25日)